Enersis adelanta plazos para concretar su reorganización y negociará con AFP en octubre

La firma tiene previsto realizar un road show, donde dará a conocer los beneficios de la propuesta. Designará peritos antes de la primera votación.

- T+

- T-

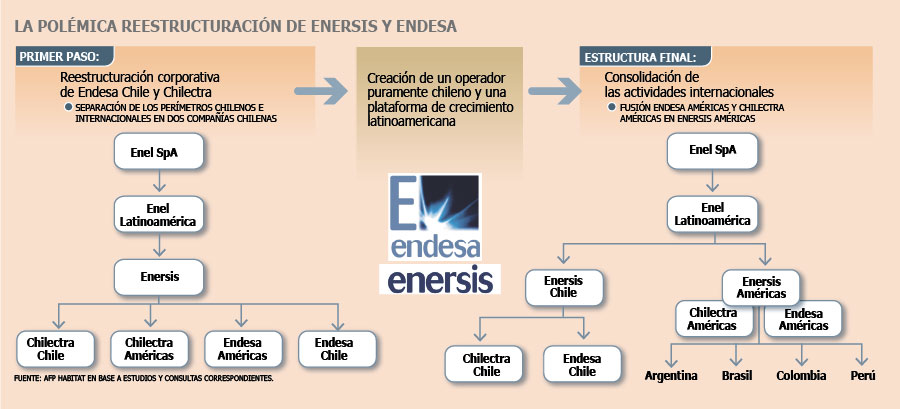

Seis meses menos que las proyecciones originales tomaría finalizar la operación de reorganización en Enersis, Endesa y Chilectra planteada por la italiana Enel.

Ayer, el directorio del holding eléctrico, que es presidido por Francisco de Borja Acha, aprobó un nuevo cronograma, estableciendo plazos concretos para cada una de las etapas que vendrán. Con esto, la iniciativa, que fue planteada en abril, estaría finalizada en el tercer trimestre de 2016, una vez que se concreten las fusiones de las compañías. Anteriormente, se estimaba que la operación tomaría en total 18 meses. La razón del menor plazo es que los activos de Chile se quedan en la sociedad original y no en la nueva creada.

Según señaló el gerente general de Enersis, Luca D'Agnese, luego de la reunión de directorio de ayer, comenzará el proceso elaboración de los informes que respaldarán la operación y la contratación de los peritos independientes que valorarán los activos. El 30 de septiembre, se entregarán las cuentas pro forma, y en el directorio que se realizará a fines de octubre de este año, la mesa definirá si se aprueba la operación, y llamará a las juntas de accionistas.

En diciembre, las juntas de Enersis, Endesa y Chilectra votarán la operación de división de las sociedades y la ecuación de canje de las acciones. Si son aprobadas, las divisiones deberían ser concretadas en el primer trimestre del próximo año.

Luego de esto, se estimó que el proceso de fusión durará otros seis meses, en medio de los cuales una nueva junta de las tres compañías deberá aprobar esta segunda etapa de la operación.

"Vamos a designar a los peritos antes de la primera votación. Tenemos tres meses para hacerlo", explicó el ejecutivo.

Negociación con las AFP

El gerente general de Enersis fue taxativo al señalar que la firma no se sentará a negociar con las AFP para obtener su apoyo antes que los directorios de las firmas involucradas la aprueben completamente.

"Una vez que se apruebe y se llame a las juntas de accionistas, hablaremos con todos los accionistas minoritarios (...) Después de octubre conversaremos con las AFP", dijo D'Agnese.

Con esto, las negociaciones con las AFP, que hasta la fecha han manifestado su disconformidad con la propuesta de Enel, partirían en noviembre. La firma tiene previsto realizar un road show, donde dará a conocer los alcances de la reorganización y sus beneficios.

El ejecutivo descartó que hoy Enersis esté analizando una vía alternativa para llevar el proceso adelante. "La operación que se está analizando separará Chile del resto de Latinoamérica. No hay un análisis de una operación alternativa y no es parte de la estrategia del grupo", dijo.

D'Agnese sostuvo que el compromiso tomado por Enel de mantener a Enersis como único vehículo de inversión en el región "no se rompe", aunque reconoció que este cambiaba. Respecto de los fondos que la firma aún mantiene en caja, y que deben ser destinados a adquisiciones o compras de participaciones minoritarias, señaló que este proceso podría "acelerarse" en la actual coyuntura.

"El destino de los fondos para las compañías será para de la discusión de la operación (...) la compra de activos va a ser acelerada", dijo.

Finalmente, agregó que a juicio de la compañía "no había conflicto de interés en la operación", pero que se aceptaba como un hecho que hay opiniones distintas respecto a esto. El ejecutivo hizo hincapié en que el controlador de Enersis tratará de contar con el apoyo de los minoritarios, pues necesitaba 2/3 de los votos para hacerla efectiva.

AFP Capital

AFP Capital, ligada a SURA, presentó un recurso de reposición ante la Superintendencia de Valores y Seguros (SVS), respecto de su decisión de no calificar la reorganización como entre partes relacionadas. Hacerlo, señaló mediante un comunicado, "implicaría elevar los estándares de gobierno corporativo, acreditar que la operación contribuye al interés social y que se ajusta a precios, términos y condiciones de mercado al tiempo de su aprobación".